副業に関わる税金の問題では多くの人が確定申告の重要性を認識している一方で、住民税の重要性は意外に見落としがちです。

居住する自治体に対して支払う義務のある住民税も通常は会社が本人に代わって申告を行っていますが、副業収入がある場合は自分で住民税を申告する必要が出てきます。

副業が禁止されている会社では後述するように住民税の申告で副業が知られてしまう例が多いため、なおさら注意が必要です。

副業の住民税の計算方法とは

住民税の計算方法は所得税以上にわかりづらいせいか、申告後に納税通知書が送られてきて初めて正確な納税額を知ったという人も少なくありません。

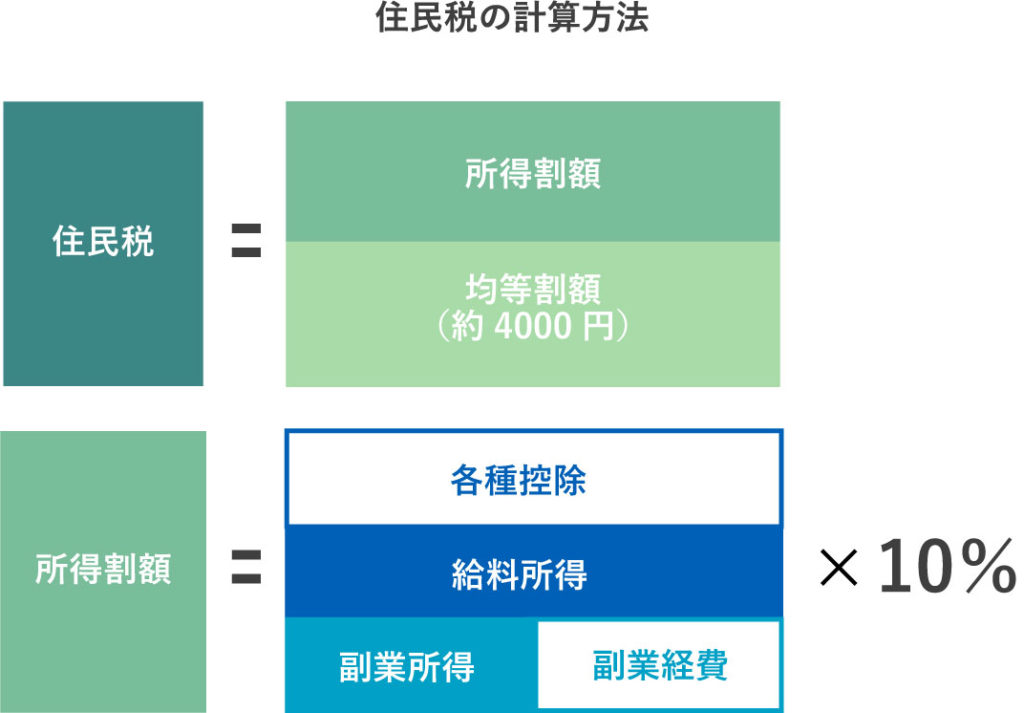

市区町村民税と都道府県民税の合計額からなる住民税は、所得割額と均等割額という2つの計算方法で算出した金額を合計しなければならないため、計算式が複雑になっているのです。

なお、住民税の計算については以下のサイトで概算を算出することが出来るので、気になる方は確認してみてください。

計算式

住民税額 = 所得割額 + 均等割額(約4000円程度)

- 所得割額 = (給与所得 + 副業所得 – 各種控除)× 10%

- 副業所得 = 副業で得た収入 – 必要経費

所得割額と均等割額を合計

住民税の所得割額とは所得金額から所得控除を引いた課税標準額に対して、全国一律で10%の税率をかけて算出される金額のことです。累進課税制度が適用される所得税は所得金額が多いほど税率が高くなる仕組みですが、住民税の所得割額分は税率が10%に固定されています。

一方の均等割額とは副業の所得金額に関わらず、一定の固定額が課税される部分のことです。こちらは全国一律で4,000円とされていますが、自治体によっては森林づくり県民税などが加算される場合もあります。

所得割と各種控除

均等割額という固定額が存在する上に所得割額の税率が一律となっているため、所得税と比べて住民税は副業収入が少ない人ほど負担が大きくなる面があります。

住民税の所得割額にも所得税と同様にさまざまな控除が適用されますので、きちんと申告していれば節税が可能です。住民税に適用される控除の種類には、33万円の基礎控除の他に配偶者控除や医療費控除・生命保険料控除などがあります。

副業の収入が20万円以下だと住民税っていくら?

副業と税金の関係ではよく「副業収入が20万円以下なら申告の必要がない」と言われていますが、これはあくまでも所得税の確定申告を行う場合の話です。

住民税は副業収入が20万円以下であっても申告の対象となり、たとえ1円でも本業以外で収入を得たら納税が必要となってきます。

最低でも5,000円の納税が必要

住民税の納税額は本業の会社から支給される給与所得と、副業で得た所得との合計金額から算出されます。本業の給与所得については源泉徴収票を見て記載し、これに前述の計算方法で求めた副業所得の額を加算させる仕組みです。

1円でも副業所得があれば最低5,000円の均等割額分を支払う義務が生じるため、副業所得が5万円未満の人は実質的な税率が10%を上回る計算となります。

所得区分が雑所得なら必要経費が認められる

住民税の課税対象となるのは所得税と同様に副業で得た収入金額そのものではなく、あくまでも「所得」の方です。副業所得とは副業収入から必要経費等を引いた金額ですので、経費がどれだけ認められるかによって金額が上下することになります。

副業の所得区分がアルバイトやパートなど雇用契約を伴う給与所得だった場合は、必要経費が認められない代わりに給与所得控除が適用されます。アフィリエイトやクラウドソーシングなど雑所得に区分される副業の場合は、収入を得るために使われた通信費など必要経費を引いた残りの所得額が課税対象です。

住民税の場合でも必要経費をきちんと申告することで節税が可能となりますので、経費を証明する書類をきちんと残しておく必要があります。

副業の住民税を申告しないとどうなる?

住民税は確定申告と違って副業収入が20万円以下でも申告しなければならないため、収入額が少ないと申告書を書くのが面倒に感じられるものです。

自分で住民税の申告を行うと副業が会社にバレるケースもあるだけに申告しないでいる人も少なくありませんが、申告を怠っていると以下のようなリスクが考えられます。

所得税の確定申告をしていれば住民税の申告は不要

副業所得が20万円を上回る場合は確定申告が必要になってきますので、重ねて住民税まで申告する必要はありません。税務署に確定申告すると所得税額が確定するとともに住民税額も確定するため、税務署の方から各自自治体に通知してくれるのです。

したがって副業収入のある人で住民税の申告が必要な人は、副業所得が20万円以下で確定申告をしないケースに限られます。

住民税の申告をしない場合に考えられるリスク

1円でも副業所得があって住民税の申告が必要だったのに申告しないでいた場合には、確定申告を怠っていた場合と同様のリスクが考えられます。

住民税には所得税のような無申告加算税こそありませんが、滞納期間に応じて金額が増える延滞税が課せられる点は共通しているのです。悪質と見なされた場合は重加算税が課せられる恐れもあります。

延滞税や重加算税は本業の給与所得に伴う住民税支払いと合算されるため会社にも報告され、副業禁止だった場合は結果的に副業がバレるリスクも出てきます。

副業が住民税でばれることってあるの?

会社が副業を禁止している場合でも、こっそり副業に取り組んで収入を増やしているというサラリーマンは少なくないものです。

そういうケースで副業が会社にバレてしまう最大の原因となるのが住民税で、発覚するパターンには以下に挙げる2つの事例が考えられます。

住民税の納付方法を誤ってバレるパターン

前述のように住民税申告を怠っていた場合は論外としても、きちんと住民税を申告した場合でも副業が発覚するケースがある点には注意が必要です。

住民税の納付方法には本業の会社で支払われる給料から天引きされる特別徴収と、自分で副業分の住民税を別に納める普通徴収の2種類があります。

住民税を申告する際に特別徴収を選んでしまうと住民税の額で会社の経理担当者にバレてしまいますので、副業禁止の会社では普通徴収を選ぶのが基本です。

アルバイトやパートなど給与所得でバレるパターン

住民税の納付方法に普通徴収を選んだとしても、副業の種類がアルバイトやパートの場合は会社にバレる可能性があります。

アルバイトやパート従業員のように雇用契約を結ぶ形の副業で得た収入は給与所得となるため、本業の給与所得と同じく年末調整が必要です。この年末調整は雇用主ごとに行われるのではなく本業の会社だけで行うことに決められており、両方の給与所得を合算した上で住民税額が計算される仕組みとなっています。

その年末調整の際に住民税の金額で経理担当者にバレるというのが、もう1つの副業発覚パターンです。副業禁止の会社で収入を増やすには、クラウドソーシングなど雑所得に該当する副業を選ぶのが無難だと言えます。

まとめ

会社が副業を認めている場合であっても、住民税の申告は稼いだ金額に関わらず自分で行うのが基本です。副業禁止の会社でこっそり副業を行う際には常に住民税のことを念頭に置き、会社にバレないよう細心の注意を払う必要があります。

いずれのケースでも各種の控除や必要経費をきちんと申告すれば節税対策となりますので、副業に取り組むなら以上で解説したような住民税に関する知識が欠かせません。